- DAZ.online

- DAZ / AZ

- DAZ 24/2020

- Gleicher Ertrag für mehr...

Wirtschaft

Gleicher Ertrag für mehr Mühe

Eine Analyse der Daten des Apothekenwirtschaftsberichts 2020

Die hier verwendeten Daten stammen überwiegend aus der Präsentation der ABDA-Geschäftsführerin Ökonomie, Claudia Korf, bei der Video-Pressekonferenz zum Tag der Apotheke am 4. Juni und teilweise aus der neuen ABDA-Broschüre „Zahlen. Daten. Fakten. 2020“. Auf der Grundlage dieser Daten hat der Verfasser auch eigene Schlussfolgerungen entwickelt.

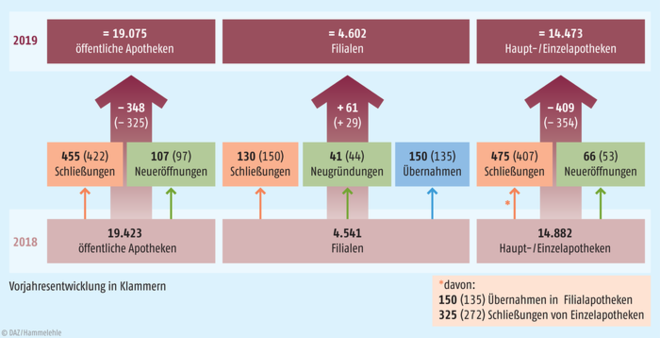

Erneuter Rekordrückgang der Apothekenzahl

Die Zahl der Apotheken in Deutschland erreichte im Jahr 2008 ihren höchsten Wert, Ende 2008 waren es 21.602 Apotheken. Seitdem sinkt die Zahl der Apotheken. Doch nur in bisher drei Jahren ging ihre Zahl um jeweils über 300 zurück. Dies war im AMNOG-Jahr 2012 (minus 317), im Jahr 2018 mit dem damaligen Minus-Rekord von 325 und im Berichtsjahr 2019 mit einem erneuten Minus-Rekord von 348. Die Zahl der Apotheken sank im Jahr 2019 von 19.423 auf 19.075 (siehe Abbildung 1), also um 1,8 Prozent. Korf ergänzte bei der Präsentation der Daten, dass die Apothekenzahl am Ende des ersten Quartals 2020 nur noch 18.987 betrug. Sie sank damit erstmals seit 1985 unter 19.000 Apotheken, wobei die Vergleichszahl auch Apotheken in der damaligen DDR und damit aus einem anderen Apothekensystem umfasst. Gegenüber dem Spitzenwert von 2008 sind damit inzwischen 12,1 Prozent der Apotheken verloren gegangen und der Rückgang setzt sich offenbar mit ähnlichem Tempo wie 2019 fort.

Zunehmende Filialisierung

Zugleich stieg die Filialisierung 2019 sogar wieder stärker als 2018. Die Zahl der Filialen wuchs im Berichtsjahr von 4.541 um 61 auf 4.602 (siehe Abbildung 1), nachdem sie 2018 nur um 29 gestiegen war und der Wachstumstrend im letzten Quartal 2018 gebrochen schien. Die zunehmende Filialisierung bedeutet auch, dass die Zahl der Haupt- bzw. Einzelapotheken 2019 noch stärker als die Gesamtzahl sank – von 14.882 auf 14.473. Davon waren 11.205 Einzelapotheken (Vorjahr: 11.655), 2.257 Hauptapotheken mit einer Filiale (Vorjahr: 2.231), 688 Hauptapotheken mit zwei Filialen (Vorjahr: 678) und 323 Hauptapotheken mit drei Filialen (Vorjahr: 318). Die Anzahl der Verbünde aller Größenordnungen nahm also zu, nachdem die Zahl der Hauptapotheken mit einer Filiale zuvor zwei Jahre lang gesunken war. Bei den Filialen gab es im Berichtsjahr im Vergleich zu 2018 mehr Übernahmen (150; Vorjahr: 135) und weniger Schließungen (130; Vorjahr: 150; siehe Abbildung 1). Damit steigt die Bedeutung der Filialen immer mehr an. Auch die Zahl der Apotheken in der Rechtsform einer OHG stieg auf 749 (Vorjahr: 722).

Abb. 1: Veränderungen der Apothekenanzahl im Jahr 2019. In der Abbildung links stehen die Daten für alle öffentlichen Apotheken. In der Mitte und rechts werden diese Daten jeweils für Filialen und für Haupt- oder Einzelapotheken aufgegliedert. Quelle: Landesapothekerkammern

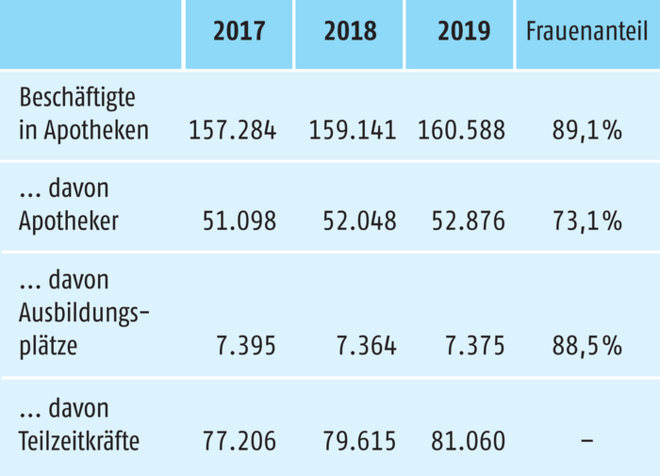

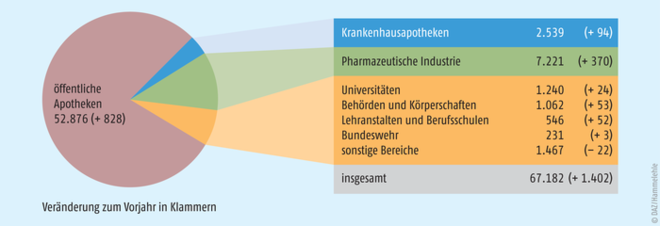

Immer mehr Beschäftigte

Trotz der gesunkenen Apothekenzahl stieg die Zahl der Beschäftigten in Apotheken weiter auf 160.588 (Vorjahr: 159.141), davon 81.060 Teilzeitkräfte (Vorjahr: 79.615; siehe Tabelle 1). Der Frauenanteil erreicht fast 90 Prozent. Die immer weiter steigende Zahl der Beschäftigten zeigt deutlich, wie der Arbeitsaufwand in den Apotheken zunimmt. In öffentlichen Apotheken waren im Berichtsjahr 52.876 Apothekerinnern und Apotheker beschäftigt (Vorjahr: 52.048) und auch in fast allen anderen Tätigkeitsbereichen stieg die Zahl der dort tätigen Apothekerinnen und Apotheker (siehe Abbildung 2). Insgesamt waren dies 67.182 Beschäftigte (Vorjahr: 65.780). Die Steigerungen zeigen, wie dringend der Berufsnachwuchs gebraucht wird. Darum dürfen Studium, praktische Ausbildung und Prüfungen nicht durch die Pandemie um ein Semester verzögert werden. Die Gesamtzahl der Ausbildungsplätze in Apotheken blieb mit 7.375 fast unverändert (Vorjahr: 7.364; siehe Tabelle 1). Allerdings bildeten nach Angaben der ABDA 52,8 Prozent der Apothekeninhaber zum Zeitpunkt der Befragung niemanden aus.

Tab. 1: Anzahl der Beschäftigten in Apotheken. Trotz sinkender Apothekenzahl stieg die Zahl der Beschäftigten in Apotheken. Quelle: ABDA

Abb. 2: Tätigkeitsbereiche Die Abbildung zeigt, wie sich die berufstätigen Apothekerinnen und Apotheker auf verschiedene Tätigkeitsbereiche verteilen. Außer im „sonstigen“ Bereich stieg die Zahl der Beschäftigten überall. Quelle: ABDA

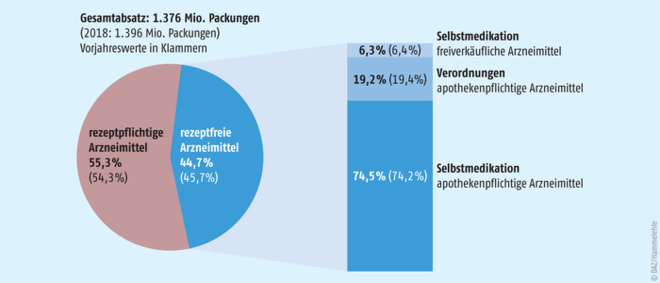

Weniger Absatz und mehr Umsatz

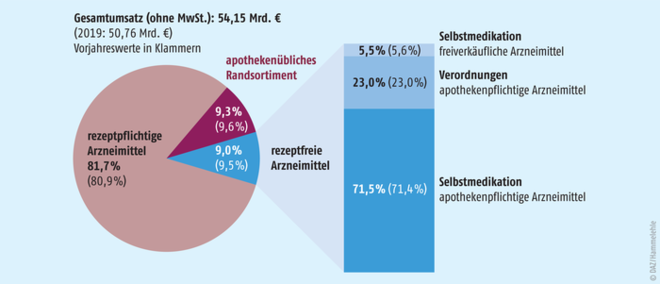

Der Absatz (also die Zahl der abgegebenen Packungen) der Apotheken, gemessen anhand von Daten von Insight Health und der ABDA-Statistik, hat im Berichtsjahr um 20 Millionen Packungen abgenommen. Die ABDA meldet einen Absatz von 1.376 Millionen Packungen aus Apotheken (Vorjahr: 1.396 Millionen Packungen; siehe Abbildung 3) und zugleich einen um 6,7 Prozent gestiegenen Umsatz der Apotheken mit Arzneimitteln von 54,15 Milliarden Euro (Vorjahr: 50,76 Milliarden Euro; siehe Abbildung 4). Da die Rx-Arzneimittel die Umsätze dominieren und die Preise der meisten Rx-Arzneimittel kaum erhöht werden können, lassen sich die höheren Umsätze bei sinkenden Absätzen nur durch Preissteigerungen bei patentgeschützten Arzneimitteln oder durch einen weiter zunehmenden Anteil von Hochpreisern erklären. Die Absatz- und Umsatzdaten zeigen außerdem die große und immer weiter zunehmende Bedeutung der Rx-Arzneimittel für die Apotheken. Ihr Absatzanteil beträgt 55,3 Prozent und ihr Umsatzanteil sogar 81,7 Prozent.

Abb. 3: Arzneimittelabsatz in Apotheken im Jahr 2019. Die Abbildung zeigt die Verteilung der Arzneimittel aus Apotheken, gemessen an der Packungszahl. Das Randsortiment wird hier nicht berücksichtigt. Quellen: ABDA, Insight Health

Abb. 4: Umsatzstruktur in Apotheken im Jahr 2019. Die Abbildung zeigt die Verteilung der Umsätze der Apotheken auf verschiedene Produktgruppen. Im Unterschied zu Abbildung 3 wird hier auch das Randsortiment erfasst. Quellen: ABDA, Insight Health

OTC-Versand wächst

Der Versandhandel hat bei OTC-Arzneimitteln und apothekenüblichen Waren weiter zugenommen. Von insgesamt abgegebenen 941 Millionen Packungen wurden im in- und ausländischen Versand 145 Millionen Packungen (plus 7,3 Prozent gegenüber dem Vorjahr) abgegeben. Vom Umsatz von 9.374 Millionen Euro entfielen 1.537 Millionen Euro (plus 6,7 Prozent gegenüber dem Vorjahr) auf den in- und ausländischen Versand. Damit betrug der Marktanteil 15,4 Prozent gemessen am Absatz und 16,4 Prozent gemessen am Umsatz. Die ABDA weist darauf hin, dass die Datenquelle im Vergleich zum Vorjahr geändert wurde.

Keine Klarheit zum Rx-Versand

Als weitere Angaben zum Versand präsentiert die ABDA in ihrer neuesten Broschüre Daten zu den GKV-Arzneimittelausgaben, die sich überwiegend auf Rx-Arzneimittel beziehen. Demnach erzielte der ausländische Versand im Jahr 2019 einen Umsatz von 427 Millionen Euro und damit einen Marktanteil von 1,2 Prozent. Das war weniger als im Vorjahr mit 437 Millionen Euro und einem Marktanteil von 1,3 Prozent. Beim Umsatz der deutschen Apotheken wird in dieser Statistik nicht zwischen Vor-Ort- und Versandumsätzen unterschieden.

Die ABDA liefert allerdings keine Daten zum Versand von Rx-Arzneimitteln für Selbstzahler. Gerade dieses Segment erscheint jedoch vorrangig relevant, um die wirtschaftlichen Folgen des ausländischen Versandes für die Vor-Ort-Apotheken zu bewerten. Denn bei Arzneimitteln, die nicht von einer Krankenversicherung erstattet werden, reagieren die Patienten vermutlich besonders auf Preisanreize. Außerdem sind gerade diese Arzneimittel für die deutschen Apotheken besonders wichtig, weil sie im Inland der Preisbindung unterliegen und kein Kassenabschlag anfällt. Daher kann anhand der vorliegenden Daten nicht beurteilt werden, wie der Preiswettbewerb mit ausländischen Versendern die deutschen Apotheken belastet.

Apotheken weiterhin abgekoppelt

Wie üblich präsentierte die ABDA wieder einen Vergleich zwischen der Entwicklung der Apothekenvergütung und der Entwicklung allgemeiner wirtschaftlicher Kennzahlen. Damit zeigt die ABDA, dass die Apotheken von der Wirtschaftsentwicklung weitgehend abgekoppelt sind. Demnach stieg die Apothekenvergütung pro Rx-Packung in der GKV von 2004 bis 2019 um 15,4 Prozent. Dagegen stiegen die GKV-Einnahmen in dieser Zeit um 73,6 Prozent, das Bruttoinlandsprodukt um 51,9 Prozent und der Verbraucherpreisindex um 24,0 Prozent. Für die Mitarbeiter der Apotheken ist erfreulich, dass die Tariflöhne in Apotheken um 32,7 Prozent stiegen, also deutlich mehr als die Preise. Die Relationen zum Bruttoinlandsprodukt und zu den GKV-Einnahmen dürften sich allerdings als Folgen der Pandemie verändern, erklärte Korf bei der Vorstellung der Daten.

Spreizung der Umsätze

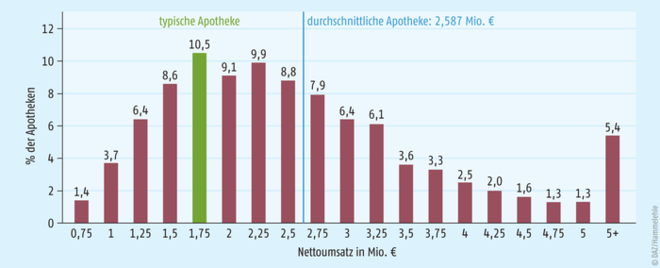

Ein weiterer Teil des Apothekenwirtschaftsberichtes befasst sich wieder mit der wirtschaftlichen Entwicklung auf der Apothekenebene. Die Verteilung der Umsätze folgt weiterhin den bestehenden langfristigen Trends. Der durchschnittliche Nettoumsatz steigt und entfernt sich immer mehr von der häufigsten Umsatzgrößenklasse, also von den typischen Apotheken, die zwischen 1,50 und 1,75 Millionen Euro umsetzen (siehe Abbildung 5). Erstmalig zeigen die Umsätze eine zweigipflige Verteilung, die zweithäufigste Umsatzgrößenklasse ist nicht unmittelbar benachbart, sondern enthält die Apotheken mit Nettoumsätzen zwischen 2,00 und 2,25 Millionen Euro. Vielleicht ist dies nur ein zufälliger Effekt aufgrund der Klassengrenzen, aber vielleicht zeigt sich dort auch das Auseinanderdriften von wachsenden und stagnierenden Apotheken. Die Klasse mit den höchsten Nettoumsätzen (über 5 Millionen Euro) umfasst immer mehr Apotheken, im Berichtsjahr sind dies 5,4 Prozent der Apotheken und damit deutlich mehr als im Vorjahr mit 4,0 Prozent. Dazu zählen inländische Versandapotheken und Spezialversorger. Doch die Wirtschaftskraft solcher besonderen Apotheken sagt nichts darüber aus, ob die flächendeckende Versorgung auf einer stabilen ökonomischen Grundlage steht. Denn 5,4 Prozent der Apotheken decken die Fläche nicht ab, aber sie ziehen den Durchschnittsumsatz erheblich nach oben, verzerren das Bild und suggerieren eine wirtschaftliche Stärke, die die meisten Apotheken nicht haben. Etwa 61 Prozent der Apotheken erzielen unterdurchschnittliche Umsätze.

Abb. 5: Verteilung der Nettoumsätze der Apotheken im Jahr 2019. Die Häufigkeitsverteilung für die Nettoumsätze zeigt, wie viel Prozent der Apothekenbetriebsstätten zu den jeweiligen Umsatzgrößenklassen gehören. Die Apotheken der häufigsten Umsatzgrößenklasse setzen zwischen 1,50 und 1,75 Millionen Euro um. Sie können als „typische Apotheken“ interpretiert werden. Der Durchschnittsumsatz ist mit 2,587 Millionen Euro viel höher. Quelle: ABDA

Umsatzanstieg mit begrenztem Erfolg

Der durchschnittliche Nettoumsatz betrug im Berichtsjahr 2,587 Millionen Euro (Vorjahr: 2,381 Millionen Euro) und stieg damit um 8,7 Prozent gegenüber dem Vorjahr. Dabei ist zu bedenken, dass sich der Gesamtumsatz auf 1,8 Prozent weniger Apotheken als im Vorjahr verteilt. In Verbindung mit der oben erwähnten Steigerung der Arzneimittelumsätze in Apotheken um 6,7 Prozent gemäß Daten von Insight Health ergibt sich ein schlüssiges Gesamtbild. Die Zunahme der durchschnittlichen Umsätze beruht demnach überwiegend auf Preissteigerungen patentgeschützter Arzneimittel, einem steigenden Anteil von Hochpreisern und der Umverteilung der Umsätze geschlossener Apotheken. Der deutliche Anstieg des Wareneinsatzes unterstreicht die Bedeutung der Hochpreiser. Im Jahr 2019 betrug der Wareneinsatz 77,0 Prozent, im Vorjahr waren es noch 76,2 Prozent. Ein Anstieg um 0,8 Prozentpunkte in nur einem Jahr ist beachtlich. In den Jahren 2016 bis 2018 stieg der Wareneinsatz jeweils nur um 0,2 oder 0,3 Prozentpunkte. Offenbar ist bei den Hochpreisern eine neue Dynamik entstanden. Da der preisbezogene Zuschlag gemäß Arzneimittelpreisverordnung nur 3 Prozent beträgt, wirkt sich dies jedoch kaum auf die Gewinne der Apotheken aus. Auch die Umverteilung der Umsätze geschlossener Apotheken drückt keine Stärke der Apotheken insgesamt aus. Obwohl es zwischen den Apotheken viel Bewegung gibt, stagniert das Apothekensystem insgesamt.

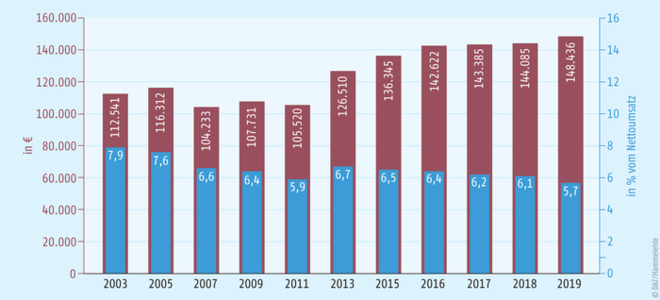

Betriebsergebnis steigt unterproportional zum Umsatz

Im Jahr 2019 betrug das durchschnittliche Betriebsergebnis einer Apotheke 148.436 Euro (Vorjahr: 144.085 Euro) und damit 3,0 Prozent mehr als im Vorjahr (siehe Abbildung 6). Das Betriebsergebnis stieg also weit unterproportional zum Umsatz. Eine solche Relation signalisiert typischerweise, dass die Rationalisierungsreserven ausgeschöpft sind. Dieses Ergebnis passt zur obigen Analyse. Die Preiseffekte hochpreisiger Arzneimittel wirken kaum auf die Gewinne. Der größte Teil der Erhöhung des Betriebsergebnisses ist durch die Umverteilung von Umsätzen zu erklären und ein gewisser Skaleneffekt kommt hinzu. Oder anders ausgedrückt: Die Apotheken insgesamt haben kaum mehr Geld verdient. Da sich der Gewinn auf weniger Apotheken verteilt, steigt aber der Durchschnittsgewinn.

Abb. 6: Betriebsergebnisse der Apotheken seit 2003. Die roten Säulen zeigen die steuerlichen Betriebsergebnisse durchschnittlicher Apothekenbetriebsstätten in Euro (linke Skala). Die darin integrierten blauen Säulen zeigen diese steuerlichen Betriebsergebnisse in Prozent vom Nettoumsatz (rechte Skala). Dabei ist die Abszisse verzerrt, denn von 2003 bis 2015 ist nur jedes zweite Jahr angegeben, ab 2015 jedes Jahr. Quelle: ABDA

Relationen und Hintergründe

Dass der auf den ersten Blick erfreulich wirkende Anstieg des Betriebsergebnisses kein Grund zum Jubeln ist, zeigen auch weitere Relationen. Während das Betriebsergebnis nominell gewachsen ist, sank es als Prozentsatz vom Nettoumsatz auf 5,7 Prozent (Vorjahr: 6,1 Prozent; siehe Abbildung 6). Einen so niedrigen Wert gab es bisher nur einmal im AMNOG-Jahr 2012. Dies war damals das Ergebnis einer zeitlich befristeten Erhöhung des Kassenabschlags und schon 2013 erholte sich das durchschnittliche Betriebsergebnis auf 6,7 Prozent vom Nettoumsatz. Auch die Preisbereinigung hilft, das Betriebsergebnis einzuschätzen. Umgerechnet auf das Verbraucherpreisniveau von 2002, dem Bezugsjahr für die Einführung des Kombimodells zur Rx-Preisbildung, beträgt das Betriebsergebnis im Berichtsjahr 116.437 Euro. Im Jahr 2003 waren es bereits 111.328 Euro und 2016 wurde mit 117.220 Euro das bisherige Maximum erreicht.

Alle diese Daten zeigen, dass trotz der nominellen Steigerungen der Umsätze und Betriebsergebnisse die Wirtschaftskraft der Apotheken in ihrer Gesamtheit nicht steigt. In den erfolgreichen Apotheken muss immer mehr gearbeitet werden und es müssen immer größere Warenwerte umgesetzt werden, um ein etwa konstantes Ergebnis zu erzielen. Das Wachstum einzelner Apotheken geht zulasten anderer Apotheken. Das ist ein typischer Verdrängungswettbewerb. Die wesentliche Erfolgschance besteht darin, eine rentable Umsatzgrößenordnung zu erreichen und den Umsatz weiter auszubauen. Das setzt auf zynische Weise voraus, dass auch künftig Apotheken aufgeben werden. Wie lange dies möglich ist, wird davon abhängen, welche Mindestversorgungsdichte die Politik akzeptiert. Um die weitere Entwicklung zu prognostizieren, wären Angaben zur Streuung der Betriebsergebnisse hilfreich. Denn daran wäre zu erkennen, wie viele Apotheken schon jetzt nicht mehr wirtschaftlich tragfähig sind und vermutlich nur noch betrieben werden, um einen Mietvertrag bis zum Ablauf zu erfüllen. Leider hat die ABDA auch in diesem Jahr wieder nur Angaben zur Streuung der Umsätze gemacht, die aber nur wenig über die Rentabilität aussagen. Außerdem weist die ABDA leider kein Gesamtbetriebsergebnis für alle Apotheken aus, sondern nur den Durchschnitt, der zunehmend durch die sinkende Apothekenzahl beeinflusst wird.

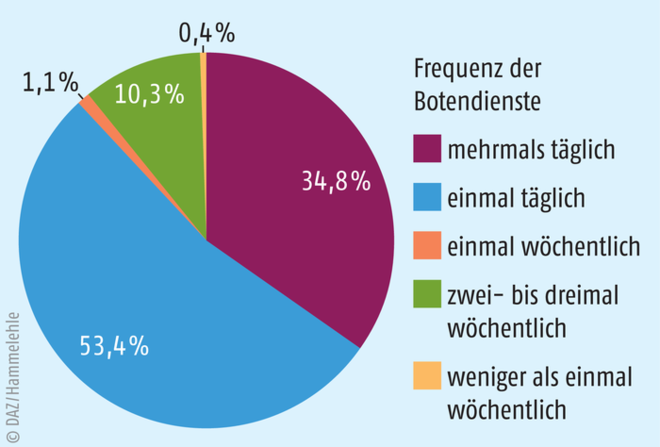

Viel Arbeit mit dem Botendienst

Bei der Präsentation des Wirtschaftsberichts lieferte die ABDA diesmal auch Daten zu Botendiensten und Lieferengpässen, insbesondere Umfrageergebnisse aus dem ABDA-Datenpanel. Dabei blieb offen, wie viele Apotheker befragt wurden. Im Jahr 2019 hätten 97,2 Prozent der befragten Apotheken Botendienste durchgeführt. Die meisten (53,4 Prozent) hätten täglich eine Fahrt, etwa ein Drittel (34,8 Prozent) täglich mehrere Touren gemacht (siehe Abbildung 7). Bei den Stadtapotheken dominierten Touren mit bis zu 5 Kilometern Entfernung (38,2 Prozent), gefolgt von Touren mit 5 bis 10 Kilometern (31,1 Prozent). Bei den Landapotheken lagen die meisten Touren im Bereich von 15 bis 20 Kilometern (31,0 Prozent), gefolgt vom Segment mit 10 bis 15 Kilometern (26,6 Prozent). Bei den Landapotheken führten 23,4 Prozent der Touren sogar in Entfernungen von über 20 Kilometer von der Apotheke. Die Entfernungsangaben der Apotheken im städtischen Umland lagen erwartungsgemäß überwiegend zwischen den Werten der Stadt- und der Landapotheken.

Abb. 7: Frequenz der Apotheken-Botendienste im Jahr 2019. Die Abbildung zeigt, wie oft die Apotheken im Jahr 2019 Botendiensttouren durchgeführt haben. Die Antwortmöglichkeiten reichen von „mehrmals täglich“ bis „weniger als einmal wöchentlich“. Die Ergebnisse beruhen auf einer Befragung der Apothekeninhaber im ABDA-Datenpanel. Quelle: ABDA-Datenpanel 2019

Zunehmende Lieferengpässe

Lieferengpässe hätten im Berichtsjahr 91,0 Prozent der Befragten als „stark zunehmend“ und 8,3 Prozent als „zunehmend“ wahrgenommen. Bei den Antworten waren keine nennenswerten Unterschiede zwischen städtischen und ländlichen Apotheken festzustellen. Von den befragten Apotheken hätten 68,3 Prozent zwei Großhändler, 23,8 Prozent mehr als zwei Großhändler und 7,9 Prozent nur einen Großhändler.

Gemäß Angaben des Deutschen Arzneiprüfungsinstituts (DAPI) hat sich die Zahl der Packungen, die bei der GKV mit dem Sonderkennzeichen „Nichtverfügbarkeit“ abgerechnet wurden, in zwei aufeinanderfolgenden Jahren jeweils verdoppelt. Im Jahr 2017 waren es 4,7 Millionen Packungen, ein Jahr später bereits 9,3 Millionen Packungen und im Berichtsjahr 18,0 Millionen Packungen. Die am häufigsten betroffenen Wirkstoffe waren Candesartan, Allopurinol, Valsartan, Venlafaxin und Diclofenac. Allerdings erläuterte die ABDA dazu nicht, dass mit dem Sonderkennzeichen systembedingt nur die relativ einfach zu kompensierenden Lieferengpässe gezählt werden. Fälle, bei denen Konzentrationen oder Packungsgrößen geändert werden müssen, erforderten vor der Pandemie neue Rezepte und wurden daher mit dem Sonderkennzeichen nicht erfasst. Doch gerade diese Fälle bereiten allen Beteiligten die größeren Mühen. Das Sonderkennzeichen zeigt demnach nur die „Spitze des Eisberges“ der Lieferengpässe. Wenn schon dieser zählbare Teil so viel größer wird, dürfte das Gesamtproblem noch viel mehr Verordnungen betreffen.

Umfangreiches Leistungsangebot der Apotheken

Die neue ABDA-Broschüre „Zahlen. Daten. Fakten. 2020“ enthält darüber hinaus viele weitere Daten, die die Leistungen der Apotheken dokumentieren. Dies lässt auch erkennen, dass immer wieder neue Aufgaben auf die Apotheken zukommen. Doch die Honorierung wächst offensichtlich nicht mit diesen Aufgaben. So gibt es für die Apothekeninhaber letztlich das gleiche Geld für mehr Mühe und mehr Risiko.

Große Schwankungen im März und April 2020

Eine Prognose für 2020 enthält der Wirtschaftsbericht verständlicherweise nicht. Bei der Präsentation erklärte Korf, die Rezeptzahlen und die Arzneimittelausgaben der GKV seien im März 2020 deutlich gestiegen. Es habe einen „Run“ auf dauerhaft verordnete Arzneimittel gegeben. Doch dies sei eine „Eintagsfliege“ gewesen. Die Rezeptzahlen seien im April 2020 deutlich gesunken und dies sei angesichts der vorherigen Bevorratung der Patienten logisch. Die Apotheken seien keine „Corona-Gewinnler“, sondern es habe im März einmalige Vorzieheffekte gegeben. Derzeit gebe es dagegen weniger Arztbesuche und darum auch weniger Verordnungen. |

0 Kommentare

Das Kommentieren ist aktuell nicht möglich.