- DAZ.online

- DAZ / AZ

- AZ 46/2015

- Augen auf beim Leasing

Augen auf beim Leasing

Preise und Konditionen vergleichen hilft Geld sparen

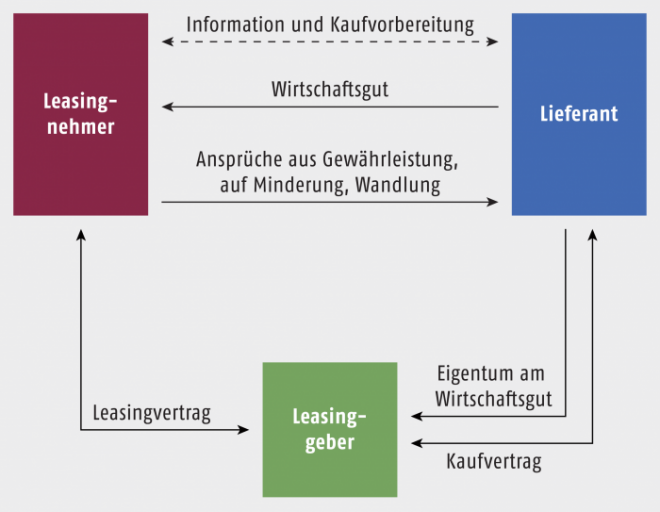

Beim Leasingvertrag ist der Apotheker als Leasingnehmer zwar nicht Eigentümer des geleasten Anlagegutes, wohl aber dessen Besitzer und Nutzer. Er trägt das Risiko jederzeitiger Funktionsfähigkeit des Leasingobjekts. Ihm obliegen beim klassischen Leasingvertrag auch Wartung und Reparatur des Leasinggutes, und er hat die Folgen dessen „Untergangs“ (z. B. durch Feuer) zu tragen. Daher tritt der Leasinggeber alle Ansprüche aus dem mit dem Lieferanten geschlossenen Kaufvertrag an den Leasingnehmer ab, insbesondere auch seine Rechte auf Nacherfüllung, Minderung, Rücktritt und Schadensersatz. Mängelbehaftetes Leasinggut berechtigt den Leasingnehmer nicht zur Kürzung bzw. Aussetzung der Leasingraten. Gleiches gilt bei Schadensersatzansprüchen etwa wegen Falschberatung durch den Lieferanten. Daher sollte man bei sensiblen Geräten Beratungsumfang und -inhalt dokumentieren und sich schriftlich bestätigen lassen.

Verschiedene Arten des Leasings

Beim Herstellerleasing tritt als Leasinggeber der Hersteller des zu verleasenden Gutes selbst oder eine zu diesem Zweck gegründete Tochtergesellschaft des Herstellers auf. Eine ungleich bedeutendere Rolle aber spielt das Finanzierungsleasing; hier fungiert ein herstellerneutraler Partner als Leasinggeber.

Beim Immobilienleasing werden dem Leasingnehmer Gebäude zur Nutzung bereitgestellt; da dieser Zweig weniger im Fokus unserer Leser liegt, sei er hier vernachlässigt. Gegenstand des Mobilienleasings können Mobilien aller Art sein wie Kommissionierautomaten, EDV-Anlagen, ganze Fahrzeugflotten usw. Dabei bedient man sich standardisierter Verträge, die schon aus steuerlichen Gründen präzise und gemäß den Leasingerlassen des Bundesfinanzministeriums formuliert sein müssen; nur bei erfahrenen Leasinggesellschaften kann man sich dessen sicher sein.

Beim Full-Service-Leasing schließt der Vertrag Wartung und Pflege des Leasinggutes durch Beauftragte der Leasinggesellschaft ein, auf Wunsch sogar Reparatur- sowie Versicherungskosten. Für diesen an sich willkommenen Service präsentiert der Leasinggeber allerdings auch eine nicht zu bescheidene Rechnung, die in die Leasingrate einfließt.

Finanzierungsleasing: Vertragsgestaltung und -abwicklung

Der künftige Leasingnehmer verhandelt selbst mit dem Lieferanten des zu leasenden Gutes und regelt technische Details wie auch Gewährleistungsverpflichtungen des Lieferanten abschließend. Daraufhin wendet sich der Interessent an eine Leasinggesellschaft zum Vertragsabschluss. Der Leasinggeber erwirbt nun das Wirtschaftsgut und veranlasst die Lieferung direkt an den Leasingnehmer zur Nutzung während der Leasingvertragszeit.

Voraussetzung für eine steuerliche Anerkennung als „echter“ Leasingvertrag ist eine Grundmietzeit von mindestens 40% und höchstens 90% der betriebsgewöhnlichen Nutzungsdauer (Abschreibungszeit); der Vertrag kann als Vollamortisations- oder als Teilamortisationsvertrag gestaltet werden.

Beim während der Grundmietzeit unkündbaren Vollamortisationsvertrag werden durch die monatlich zu erbringenden Leasingraten eine volle Amortisation der Anschaffungskosten des Leasinggutes, eine Gewinnmarge für den Leasinggeber sowie Finanzierungs- und Nebenkosten abgedeckt.

Er wird bevorzugt gewählt, wenn

- Objekte mit begrenzter wirtschaftlicher Lebensdauer geleast werden,

- die Leasinggutverwertung nach Vertragsablauf problematisch erscheint,

- man einen Kauf des Leasinggutes nach Vertragsablauf beabsichtigt oder

- eine begrenzte Leasingnehmer-Bonität vorliegt.

Der Teilamortisationsvertrag, die Regelform, sieht dagegen nur eine teilweise Amortisation der Gesamtkosten des Leasinggutes während der Grundmietzeit über die Leasingrate vor. Er führt zu vergleichsweise niedrigeren Leasingraten.

Operatingleasing ist ein jederzeit kündbarer, meist kurzfristiger (Teilamortisations-)Vertrag, bei dem der Leasinggeber das volle Weitervermietungsrisiko nach Vertragsablauf übernimmt und regelmäßig auch die typischen Eigentümerrisiken selbst trägt. Das größere Verwertungsrisiko bedingt höhere Leasingraten und/oder höhere Schlusszahlungen.

Über 50% aller Verträge betreffen das Leasing von Autos. Als Vertragslaufzeit empfehlen sich für Pkw-Leasingverträge bei einer jährlichen Laufleistung von 25.000 bis 30.000 km 36 Monate, bei einer voraussichtlich jährlichen Mehrleistung vier bis fünf Jahre.

Beim „Sale-and-lease-back“ verkauft das Unternehmen ein Wirtschaftsgut zur Schaffung zusätzlicher Liquidität an eine Leasinggesellschaft, die es anschließend an ihn verleast.

Leasen heißt abwägen

Die Vorteile des Leasings: Der Leasingnehmer kann beim Hersteller-freien Leasing von Markterfahrung und Objektkenntnis des Leasinggebers profitieren, soweit es sich um ein erfahrenes Institut handelt. Klein- und Mittelbetriebe schätzen den Zugang via Leasinggeber zum Secondhandmarkt. Daneben schont der Apotheker freie Bankkreditlinien und blockiert keine Sicherheiten etwa für neue Kredite. Weiter erfolgt Leasingfinanzierung häufig ohne Eigenkapitaleinsatz. Es führt zu einer Bilanzverkürzung: zu einer relativen (!) Verbesserung der Eigenkapitalquote trotz einer tatsächlich unveränderten Eigenkapitalausstattung. Allerdings wird eine aufmerksame kreditgebende Bank herauszufinden versuchen, ob und in welchem Umfang in einer zu analysierenden Apothekenbilanz (unverbuchte) „stille Negativ(!)-Reserven“ versteckt sind.

Die Nachteile des Leasings: Die Finanzierung des Investitionsgutes mit geringem oder ohne Eigenkapitaleinsatz kann zu unbedachten Anschaffungen verleiten. Ein Leasingvertrag kann die Talfahrt eines kränkelnden Betriebes beschleunigen, falls die Neuinvestition keine entscheidende Ertragskraftstärkung bewirkt. Leasing eignet sich daher keinesfalls als Ausweg-Finanzierung für kränkelnde Betriebe. Vor allem ist eine Finanzierung über Leasing teurer als die traditionelle Bankfinanzierung. Zudem ermöglicht Leasing – wenn überhaupt – nur begrenzt die Bildung stiller Reserven.

Was Sie beim Vertragsabschluss beachten müssen

Generell empfiehlt sich, den Vertragsentwurf vorab einem „Fachanwalt für Bank- und Kapitalmarktrecht“ zur Prüfung auf etwa im Vertragswerk verborgene Fußangeln vorzulegen.

Leasingverträge unterscheiden sich inhaltlich und folglich kalkulatorisch erheblich. Achten Sie daher vor Vertragsabschluss auf

1. den richtigen Partner: Auch eine Leasinggesellschaft kann Pleite gehen. Favorisieren Sie daher eine alteingesessene große Gesellschaft.

2. die optimale Vertragsart und Laufzeit: (Teure) Vollamortisationsverträge sind heute relativ selten.

3. die Gestaltung der Leasingrate: Sie lässt sich individuell anpassen und sollte (namentlich in Niedrigzinsphasen) für die gesamte Vertragslaufzeit festgeschrieben sein. Mit sinkendem Vertragsvolumen verteuert sich die Leasingrate überproportional (Verträge von unter 15.000 Euro vermeiden!).

4. die Vorstellungen Ihres Partners zum Ende der Grundmietzeit: Die meisten Leasingverträge bürden ein kalkulatorisches Defizit des Leasinggebers zum Ende der Grundmietzeit dem Leasingnehmer auf – über eine Beteiligung ihres Partners an einem Veräußerungsgewinn hingegen schweigen sie sich aus. Haken Sie hier nach! Denn das Finanzamt verlangt beim „echten“ Leasingvertrag nur eine Mindestgewinnbeteiligung von 25% des Gewinns für den Leasinggeber, die restlichen 75% gehen in diesem Fall an den Leasingnehmer.

5. die Höhe der Leasingrate: Angesichts eines harten Konkurrenzkampfes versuchen manche Leasinggeber, mit vergleichsweise niedrigen Leasingraten zu punkten, achten doch viele Leasingnehmer nur auf die Höhe der Leasingrate, nicht aber auf den kalkulierten Restbuchwert. Mit höchst unerfreulichen Konsequenzen: Da eine Leasingrate anfallende Zinsen, Tilgungsbedarf und Gewinn der Leasinggesellschaft einschließen sollte, errechnet sich dann per Ende der Grundmietzeit zwangsläufig ein überhöhter Restbuchwert. Daraus ergibt sich automatisch fast immer ein unerwartet hohes Defizit als Schlusszahlung, die der Leasingnehmer bei Vertragsende zu leisten hat.

Konkurrenzangebote vergleichbar machen

Ein Angebot von zwei verschiedenen Leasingfirmen muss vergleichbar sein. Daher gilt beispielsweise beim Fahrzeugkauf:

1. Verlangen Sie identische Leasingraten und projektierte km-Leistungen bei Leasingende sowie einen kalkulierten Restbuchwert des Fahrzeugs per Vertragsablauf. Eine Leasingrate lässt sich unschwer an das Konkurrenzangebot anpassen (ggf. kalkuliert man den Restbuchwert höher/niedriger); meist ist man auch zu einer Anlehnung der km-Leistung an das Mitbewerber-Angebot bereit.

2. Halten Sie den kalkulierten Restwert für realistisch? Falls die Vertragsentwürfe unterschiedliche Laufleistungen vorsehen: Entsprechen sich die kalkulatorischen Restbuchwerte unter Berücksichtigung unterschiedlicher km-Leistungen? Einige Gesellschaften bieten nicht allzu billige Restwertgarantien an, die das Leasingnehmer-Risiko begrenzen.

3. Welche Regelungen gelten bei Vertragsablauf? Wer trägt einen Buchverlust (meist der Leasingnehmer voll), wer partizipiert zu welchen Anteilen am Buchgewinn (ein fairer Leasinggeber beteiligt seinen Kunden mit 75% am Buchgewinn)?

4. Erscheint der kalkulierte Fahrzeug-Restbuchwert zu hoch (häufiger unseriöser Trick), sind saftige Buchverluste zulasten des Leasingnehmers vorprogrammiert.

5. Zu welchem Preis werden, bezogen auf die projektierte Laufzeitleistung per Vertragsende, km-Mehr- bzw. Minderleistungen verrechnet?

Diese Vorgehensweise lohnt sich analog auch bei anderen Leasingverträgen.

Abschließend noch ein Hinweis: Die zuweilen noch zu hörende Behauptung, Leasing sei „aus steuerlichen Gründen“ günstiger als die traditionelle Finanzierung, wird auch durch stete Wiederholung nicht zutreffender. |

0 Kommentare

Das Kommentieren ist aktuell nicht möglich.