- DAZ.online

- DAZ / AZ

- DAZ 6/2015

- Alles online oder was

Alles online oder was?

Der Einzelhandel im digitalen Zeitalter: Wohin geht die Reise?

Einkaufsverhalten im digitalen Zeitalter

Im digitalen Zeitalter gehört das Online-Shopping zum Alltag der meisten Verbraucher. Diese Aussage ist zweifelsohne richtig, sind doch bereits heute viele Konsumenten in Deutschland begeisterte Online-Shopper. Aktuell sind es rund 45 Millionen Bundesbürger, die Produkte (auch) im Internet bestellen. Tendenz steigend, auch wenn die Intensität des Online-Shoppings zwischen einzelnen Konsumenten- und Produktgruppen stark streut (s. Abb. 1). So dominiert in der Bevölkerung gegenwärtig die Gruppe der traditionellen Handelskäufer, die nicht gerne im Internet einkaufen, sondern Geschäfte bevorzugen, in denen sie sich die Produkte vor dem Kauf anschauen können und bei Bedarf die Möglichkeit zur persönlichen Beratung besteht. Die zweitgrößte Verbrauchergruppe ist die der selektiven Online-Shopper, die bestimmte Produkte wie Bücher oder CDs gerne im Internet einkaufen und für andere Produkte lieber in Geschäfte gehen. Nur bei rund jedem zehnten Konsumenten handelt es sich um einen begeisterten Online-Shopper, der am liebsten im Internet einkauft, um Zeit zu sparen, einen guten Überblick über das Angebot zu haben und die Preise der verschiedenen Anbieter vergleichen zu können.

Abb. 1: Online vs. Stationär – wer kauft wo ein?

Anders stellt sich das Bild dar, wenn jüngere Altersgruppen – und damit die Kunden der Zukunft – in den Fokus rücken. Je jünger die Verbraucher sind und je intensiver sie mit digitalen Technologien und Medien umgehen, desto stärker rückt das Online-Shopping in den Vordergrund. Doch ist auch bei Jüngeren und sogenannte Smart Natives nicht der „begeisterte Online-Shopper“, sondern der „selektive Online-Shopper“ in der Überzahl.

Der Konsument von morgen möchte also beides: Das Ladenlokal, das zum physischen Besuch einlädt, und den Online-Shop, in dem per Mausklick regiert wird. Und das am liebsten aus einer Hand. Insbesondere, wenn die Kanäle gut aufeinander abgestimmt sind. Entsprechend beliebt sind sogenannte Multi-Channel-Konzepte, bei denen stationäre Ladengeschäfte und Online-Shops eng miteinander verzahnt werden (z. B. durch „Click & Collect“, bei dem Produkte im Internet vorbestellt und im Ladengeschäft abgeholt werden können). Multi-Channel-Konzepte sind bei Kunden auch deshalb beliebt, weil hier die Vorteile der Online- und Offline-Welt des Handels zusammengeführt werden: Gefragt nach den Gründen, warum Verbraucher bestimmte Kaufkanäle nutzen, stehen bei stationären Geschäften das Anfassen und Ausprobieren, die sofortige Produktverfügbarkeit sowie die persönliche Beratung an erster Stelle. An Online-Shops schätzen Verbraucher vor allem die Möglichkeit des Einkaufens in den Abendstunden und am Wochenende, die Bequemlichkeit des Einkaufs sowie die schnelle und einfache Verfügbarkeit von Produktinformationen und Preisvergleichen.

Die Beliebtheit von Multi-Channel-Konzepten ist auch Folge davon, dass Informationssuche und Kauf immer häufiger in unterschiedlichen Kanälen vollzogen werden (sog. Cross-Channel-Verhalten): Konsumenten haben heute die Möglichkeit, zwischen unterschiedlichen Informations- und Kaufkanälen zu wählen und diese nach Belieben miteinander zu kombinieren – und diese Möglichkeit nutzen sie auch ausgiebig. So geht Käufen im Ladengeschäft eines Händlers häufig eine Informationssuche in dessen Online-Shop voraus – und umgekehrt. Der Webshop hat dabei speziell für die Kaufvorbereitung erheblich an Relevanz gewonnen. Heute wird bereits rund jeder dritte Einkauf in einem stationären Geschäft durch Recherchen in Online-Shops vorbereitet (32,1 Prozent im Jahr 2013) – Tendenz steigend (2008 waren es noch 23,4). Der umgekehrte Weg, also die Recherche im Ladengeschäft und der Kauf im Online-Shop, verliert hingegen an Bedeutung: Informierten sich 2008 noch 27,2 Prozent der Konsumenten im Geschäft, um dann online einzukaufen, so sank dieser Wert auf 11,4 Prozent im Jahr 2013.

Strukturveränderungen unverkennbar

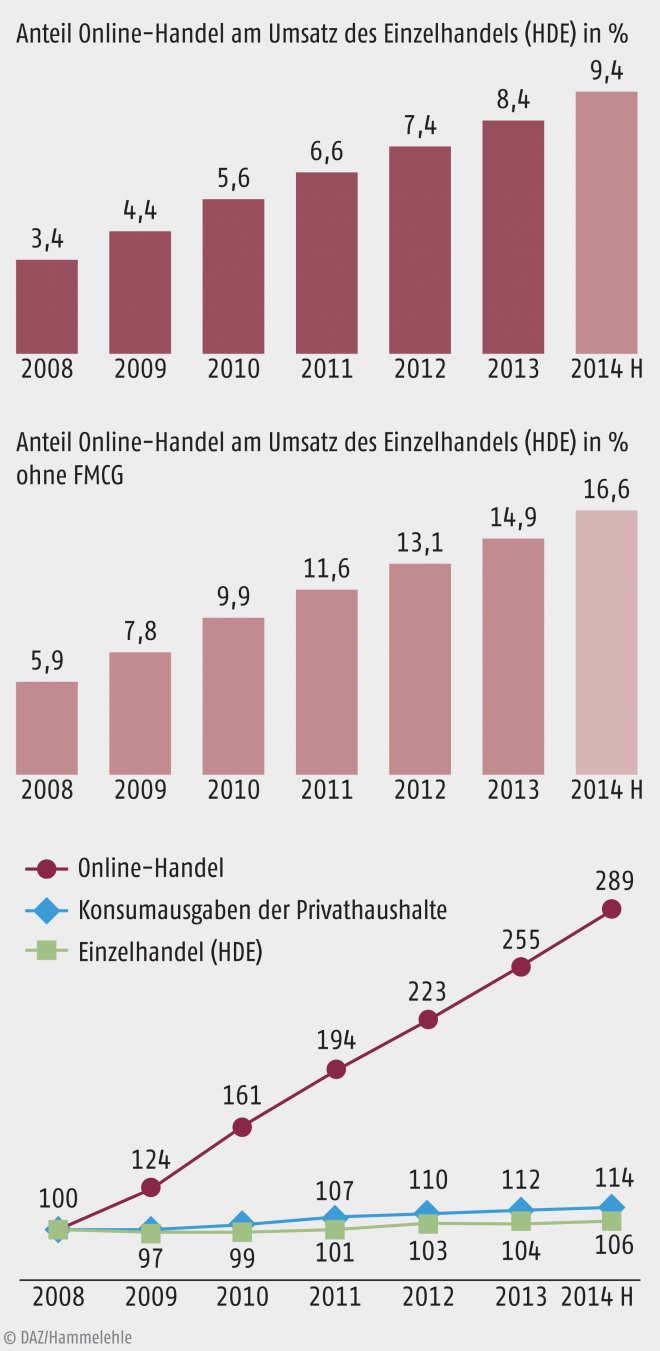

Das in zunehmendem Maße online-getriebene Konsumentenverhalten schlägt sich auch auf der Umsatzseite nieder. So sind die Online-Umsätze in Deutschland bis 2013 auf 37,7 Mrd. Euro angewachsen. Alleine im Jahr 2013 betrug der Umsatzzuwachs 4,6 Mrd. Euro. Seit 2008 beträgt das Wachstum durchschnittlich 20,6 Prozent pro Jahr. Nach aktuellen Hochrechnungen des IFH Köln steuert der Online-Handel auch 2014 auf ein neues Rekordhoch zu: Das Marktvolumen wird voraussichtlich auf knapp 43 Milliarden Euro anwachsen.

Bei weitgehend stagnierenden Konsumausgaben und Einzelhandelsumsätzen wächst der Online-Anteil an den Gesamtumsätzen stetig und deutlich (s. Abb. 2).

Abb. 2: Anteil Online-Handel am Umsatz des Einzelhandels (Einzelhandelsumsatz nach Angaben des Handelsverbandes Deutschland – HDE) mit und ohne Fast Moving Consumer Goods (FMCG) in % – Wachstumsvergleich gegenüber Einzelhandel und privaten Konsumausgaben (Index) – 2008-2013/14

Im Jahr 2013 lag der Anteil des Online-Handels am Einzelhandelsumsatz inkl. FMCG (Fast Moving Consumer Goods, wie z. B. Lebensmittel und Körperpflegeprodukte) bei 8,4 Prozent. Für 2014 ist mit einem Anstieg um einen weiteren Prozentpunkt zu rechnen. Werden FMCG nicht miteinbezogen, lässt sich für 2013 ein Online-Anteil von 14,9 Prozent ermitteln und laut Hochrechnung liegt der Anteil 2014 schon bei 16,6 Prozent.

Wie hart treffen die beschriebenen Entwicklungen die Einzelhändler, die primär im stationären Handel tätig sind und Ladenlokale in Innenstädten, Shopping-Centern etc. betreiben? Im Jahr 2013 lag der Umsatzanteil des stationären Einzelhandels mit eigenen Ladenlokalen (stationärer Handel offline) bei 90,3 Prozent – 2008 waren es noch 93,8 Prozent. Der Verlust von drei Prozentpunkten bei einem Marktanteil von über 90 Prozent scheint fast marginal. Hinzu kommt, dass der stationäre Handel in seinen Ladenlokalen insgesamt einen, wenn auch geringen, Umsatzzuwachs verbuchen konnte. Zudem partizipieren auch stationäre Händler, die Multi-Channel-Konzepte verfolgen und ihre Sortimente auch online anbieten, am Wachstum der Online-Umsätze. Laut Hochrechnung wurden 2014 in den rund 80.000 Online-Shops des stationären Handels (stationärer Handel Online) rund 13 Mrd. Euro umgesetzt – das entspricht einem Plus von 15 Prozent im Vergleich zum Vorjahr. Treiber dieser Entwicklung ist insbesondere der Consumer Electronics- und Elektromarkt: Obwohl hart umkämpft, gewinnen Multi-Channel-Anbieter in diesem Segment seit 2011 kontinuierlich Umsatzanteile. Ein Wettbewerbsplus der ursprünglich stationären Händler im E-Commerce ist der Vertrauensvorschuss der Konsumenten und die Bekanntheit der Händlermarken.

Der stationäre Handel kann seine Vormachtstellung also behaupten, nicht zuletzt dank seiner eigenen Online-Aktivitäten. Eine echte Substitution durch den Online-Handel findet bisher lediglich im Versandhandel statt, wo Offline-Bestellungen per Post oder Telefon von Online-Bestellungen zunehmend abgelöst werden. Dennoch sind Strukturveränderungen in der Handelslandschaft unverkennbar, auch wenn diese nicht ausschließlich, doch aber maßgeblich der wachsenden Bedeutung des Online-Shoppings geschuldet sind:

- Unabhängig vom Anstieg der Online-Umsätze vollzieht sich innerhalb des Fachhandels ein Wandel vom kleinbetrieblichen Fachhandel hin zu Fachmärkten und Fachgeschäften im Filialverbund. Der zunehmende Online-Handel fördert diese Entwicklung: So realisieren Filialisten mit knapp 58 Prozent mittlerweile den größten Anteil am Online-Umsatz des stationären Handels und verzeichnen auch die höchsten Wachstumsraten.

- Das Wachstum des Online-Handels fördert auch Entwicklungen auf der Formatebene: Während der Marktanteilsverlust des kleinbetrieblichen Fachhandels durch Online-Umsätze verlangsamt wurde, können Fachmärkte weniger vom Online-Boom profitieren. Neue Chancen bieten sich auch für Kauf- und Warenhäuser: Diese sind mit einem Anteil von 5,2 Prozent am Online-Umsatz des stationären Handels – jedenfalls bisher – vergleichsweise umsatzstark im Online-Geschäft und die zunehmenden Online-Umsätze bremsen den Marktanteilsverfall dieses Handelsformats.

Besonderen Schub hat der Strukturwandel im Handel aber vor allem durch neue Akteure wie Internet-Pure-Player und Hersteller, die das Internet für den Direktvertrieb nutzen, bekommen. Hier drängen neue, starke Wettbewerber in den Markt.

Szenarien zur zukünftigen Handelsentwicklung

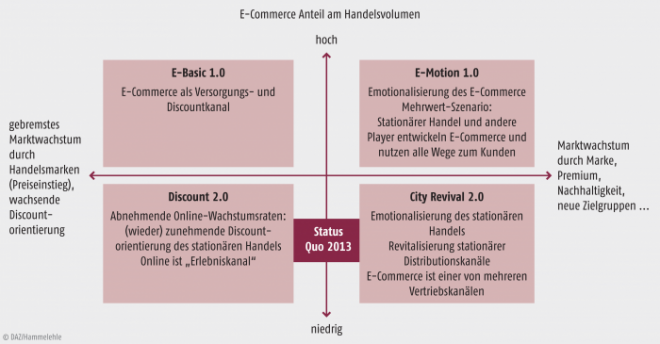

Vor dem Hintergrund der beschriebenen Entwicklungen stellt sich die Frage, wie sich die deutsche Handelslandschaft zukünftig entwickeln wird. Das IFH-Handelsszenario 2020 liefert Hinweise zur Beantwortung dieser Frage. Die Szenarien werden dabei anhand der Dimensionen „Online vs. Stationär“ und „Discount vs. Mehrwert“ gebildet. Während bei der erstgenannten Dimension in der Retrospektive eine klare Entwicklung in Richtung „Online“ zu beobachten ist, zeigt sich bei der Dimension „Discount vs. Mehrwert“ seit dem Jahr 2000 eine eher wechselvolle Entwicklung. So waren die Jahre 2000 bis 2006 in Summe von einer starken Preis- bzw. Discountorientierung der Verbraucher geprägt – eine Tendenz, die seither abgelöst wird durch die Orientierung am „richtigen“ Preis-Leistungs-Verhältnis. Dies wiederum bietet Ansatzpunkte für zahlreiche Mehrwertfaktoren wie Individualisierung, Markenwelten, Premium-Handelsmarken und Nachhaltigkeit. Je stärker es den Marktteilnehmern gelingt, die Verbraucher über die emotionalen Faktoren anzusprechen, umso deutlicher wird der Handel seine Potenziale ausschöpfen und Wachstumseffekte erzielen können.

Durch die Kombination der beiden Dimensionen mit jeweils zwei Ausprägungen ergeben sich die in Abbildung 3 gezeigten vier Szenarien, die potenzielle zukünftige Marktentwicklungen skizzieren.

Die beiden Szenarien „Discount 2.0“ und Offline-Mehrwert „City Revival 2.0“ markieren auch den Status quo, der heute zwischen diesen beiden Szenarien liegt. Der E-Commerce wird zwar noch an Bedeutung gewinnen, jedoch nur noch abnehmende Wachstumsraten verzeichnen können. Damit bleibt der E-Commerce einer von mehreren Vertriebskanälen, welcher weiter von Internet Pure Playern sowie Herstellern getrieben, aber auch von stationären Händlern im Rahmen von Multi-Channel-Konzepten zunehmend genutzt wird. Tendenziell stoßen E-Commerce-Unternehmungen an ihre Rentabilitätsgrenzen – insbesondere in Warengruppen, die an hohe Retourenquoten gebunden sind. In dem Umfeld „dreht“ sich die derzeitig fühlbare, zunehmende Verbraucherakzeptanz von E-Commerce-Verkaufsformen, und Konsumenten stellen die Vorteile des stationären Handels auch im Zusammenhang mit Multi-/Cross-Channel-Angeboten wieder stärker in den Vordergrund.

Die Szenarien Online-Preis „E-Basic 1.0“ und Online-Mehrwert „E-Motion 1.0“ gehen hingegen von einem steigenden Marktanteil der E-Commerce-Verkaufsformen aus – und markieren damit „die Zukunftsbilder“, die derzeit stärker im Fokus der öffentlichen Diskussion liegen. Eng mit diesen Zukunftsszenarien verbunden ist die Fragestellung, welche Warengruppen bzw. Konsumgütermarktfelder in welchem Umfang „online gehen“. Die Antwort auf diese Frage hängt wiederum auf der einen Seite von der Affinität der Konsumenten für den Online-Kauf einzelner Warengruppen, in erheblichem Maße aber auch von den Angeboten des Handels ab. So wird es beispielsweise bedeutsam sein, ob es gelingt, bei FMCG- und DIY (Do-it-yourself)-Produkten eine logistische Lösung zu finden, die unter Qualitäts- und Kostengesichtspunkten für Handel und Verbraucher tragbar ist.

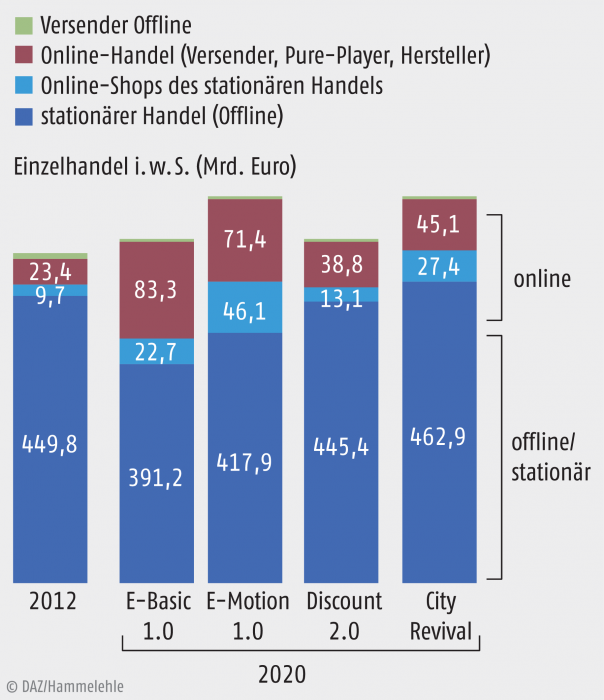

Die Konsequenzen für die Handelslandschaft sind in den vier Szenarien aufgrund unterschiedlicher Wachstumskorridore und Kannibalisierungseffekte für den stationären Handel insgesamt und rein stationär unterschiedlich. Nimmt man von 2012 bis 2020 ein jährliches durchschnittliches Wachstum von 0,3 bis 1,2 Prozent an, dann erreicht „Online“ im Jahr 2020 einen Umsatzanteil am Handel zwischen 10 und 22 Prozent. Der stationäre Handel verliert „stationär“ in drei von vier der skizzierten Szenarien (s. Abb. 4). Nur im derzeit eher unwahrscheinlichen Szenario „City Revival 2.0“ kann der stationäre Handel insgesamt um 13 Milliarden Euro wachsen, die Verluste in den anderen Szenarien liegen zwischen minus 59 Milliarden Euro und minus 4 Milliarden Euro.

Abb. 4: Handelsszenarien 2020: Umsatzentwicklung Einzelhandel i.w.S. nach Vertriebskanälen.

Da der Handel im Szenario „E-Motion“ Multi-Channel-Konzepte entwickelt, kann er insgesamt (d. h. stationärer Handel online und offline) zumindest leicht wachsen und die Auswirkungen auf das Format- und Preisgefüge sind nicht so deutlich. In diesem Szenario verlieren der kleinbetriebliche Fachhandel und die Kauf- und Warenhäuser Umsätze, alle anderen Formate generieren Umsatzgewinne. Das Handelsgefüge insgesamt bleibt also erhalten und die Auswirkungen auf die Versorgungsstrukturen sind begrenzt.

Im Online-Negativszenario „E-Basic“ hingegen zeichnen sich gravierende Auswirkungen auf die Handelslandschaft ab. Bis auf den Lebensmitteleinzelhandel, der umsatzmäßig stagniert, müssen alle primär stationär ausgerichteten Handelsformate Umsatzverluste hinnehmen. In diesem Szenario besonders betroffen sind der kleinbetriebliche Fachhandel (minus 26%) und die Kauf- und Warenhäuser (minus 16%).

Fazit

Der Handel tendiert aktuell in Richtung der onlinefokussierten Szenarien, das heißt, E-Commerce-Verkaufsformen werden den eingeschlagenen Weg weitergehen und weiterhin an Bedeutung gewinnen. Darüber hinaus zeigen die Zeichen derzeit stärker in Richtung Mehrwert: Gründe hierfür sind die prognostizierte, positive konjunkturelle Entwicklung, die bisher zögerliche Online-Präsenz und geringere Eignung discountorientierter Formate für das Internet sowie deutliche Uptrading-Tendenzen. Mit Kannibalisierung werden vor allem solche Formate zu kämpfen haben, die nicht Multi-Channel werden können oder wollen oder in ihrer strategischen Ausrichtung durch Internet-Generalisten bedrängt werden.

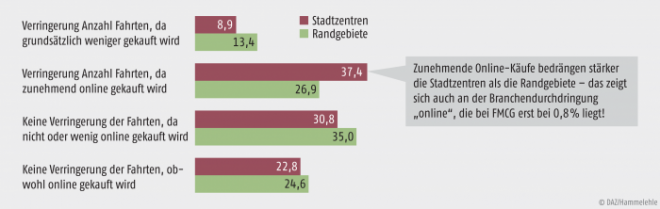

Abb. 5: Auswirkungen des Online-Shoppings auf die Besuchshäufigkeit von Einzelhandelsstandorten.

Vor dem Hintergrund der vier beschriebenen Szenarien wird deutlich, wie wichtig die starke Verzahnung von Online- und Offlinekanälen zukünftig sein wird. Es ist also davon auszugehen, dass der bestehende Preis- und Formatwettbewerb von einem Wettbewerb der intelligenten Vernetzung abgelöst wird. Und Vernetzung meint dabei nicht nur die – technologische und inhaltliche – Verzahnung der Informations- und Kaufkanäle auf Händlerebene, sondern auch das Zusammenspiel und -wirken innerhalb der bestehenden Standortgemeinschaften (z. B. einer Innenstadt, eines Shopping-Centers oder eines Fachmarkt-Zentrums). Denn auch alle anderen Stakeholder dieser Standortgemeinschaften (z. B. Kommunen, Immobilienwirtschaft, Shopping-Center-Betreiber, Dienstleitungs- und Gastronomieanbieter) sitzen mit dem stationären Handel in einem Boot und sind gemeinschaftlich an einem attraktiven und gut frequentierten stationären Handel interessiert. Denn die Auswirkungen des Online-Handels spüren auch sie, da Innenstädte und andere Einzelhandelsstandorte infolge des zunehmenden Online-Shoppings vielfach rückläufige Besucherzahlen verzeichnen. Schon heute kauft mehr als jeder dritte Verbraucher seltener in Innenstädten/Stadtzentren ein, weil er zunehmend online einkauft (s. Abb 5). |

0 Kommentare

Das Kommentieren ist aktuell nicht möglich.