- DAZ.online

- News

- Wirtschaft

- Abschied von ...

Boehringer-Sanofi-Deal bei OTC und Tierarznei

Abschied von traditionsreichen Marken

Stuttgart - 25.04.2016, 09:08 Uhr

Ein Unternehmen im Wandel: Aufnahme aus dem Jahr 1907 von C. H. Boehringer Sohn, Ingelheim

Boehringer möchte Sanofis Tierarznei-Sparte übernehmen und bietet dafür sein OTC-Geschäft plus 4,7 Milliarden Euro. Wie schwer Boehringer diese Entscheidung gefallen ist, erzählt OTC- und Tierarznei-Chef Hasenmaier in der aktuellen AZ.

Die Mitteilung vom 15. Dezember 2015 kam für viele überraschend und sorgte kurz vor Weihnachten nicht nur in Ingelheim für Aufregung: Boehringer und Sanofi hätten eine Vereinbarung über exklusive Verhandlungen zum Tausch der Tiergesundheit von Sanofi (Merial) gegen das Selbstmedikationsgeschäft von Boehringer (CHC) unterzeichnet. Zum Ausgleich der unterschiedlichen Unternehmenswerte soll Boehringer außerdem 4,7 Milliarden Euro an die Franzosen bezahlen.

In der aktuellen Ausgabe der Apotheker Zeitung (AZ) äußert sich Dr. Joachim Hasenmaier, in der Boehringer-Unternehmensleitung für OTC und die Tiergesundheit verantwortlich, über den Zeitplan und die Hintergründe der Entscheidung.

Der Tiermediziner Dr. Joachim Hasenmaier ist bei Boehringer seit 2012 für die Unternehmensbereiche Selbstmedikation und Tiergesundheit verantwortlich.

Vertrag bis Ende Juni, Vollzug bis Jahresende

Sanofi und Boehringer haben laut Hasenmaier das klare Ziel, den Vertrag über den Tausch der Unternehmensteile („Swap“) bis Ende Juni zu unterzeichnen. Der tatsächliche Übergang der Sparten, das „Closing“, solle bis Jahresende vollzogen werden. Insgesamt seien in Deutschland etwa 300 Mitarbeiter im Marketing und Vertrieb von Boehringer Consumer Health Care (CHC) von dem Deal betroffen. Produktionsstandorte würden – bis auf eine Fabrik in Japan – nicht verkauft.

Neuer Tiergesundheits-Riese

Sanofis Tierarznei-Sparte Merial und Boehringer Animal Health haben 2015 zusammen einen Umsatz von 3,8 Milliarden Euro erwirtschaftet. Durch den Zusammenschluss entstünde die neue weltweite Nummer Zwei in der Tiermedizin hinter Zoetis, der 2013 an die Börse gebrachten ehemaligen Pfizer-Tiersparte. „Wir haben die Chance, ganz vorne zu sein und die Industrie zu prägen“ erklärt Hasenmaier in der AZ. Die Produktportfolios von Merial und Boehringer Animal Health ergänzten sich gut, Boehringer sei bisher eher auf Großtiere, Merial auf Kleintiere spezialisiert. Dazu komme, dass die innovative, stark auf Forschung ausgerichtete Tiermedizin besser zur Boehringer-Firmenphilosophie des „Value through innovation“ passe als der OTC-Bereich, in dem Innovationen eher inkrementell vonstatten gingen.

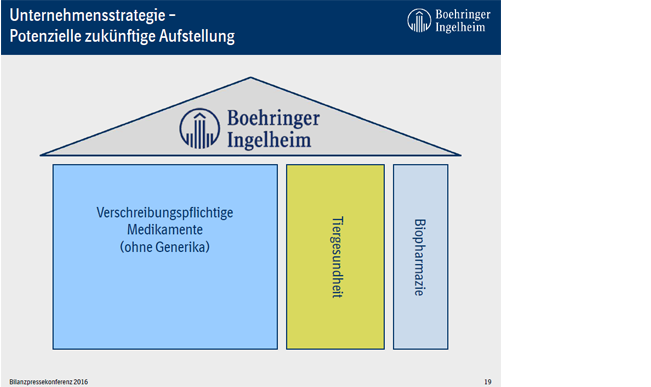

Boehringer möchte nicht nur den OTC-Bereich abgeben, sondern hat im vergangenen Jahr bereits die US-Generikasparte Roxane verkauft. Der Fokus soll in Zukunft ganz auf den innovativen Original-RX-Präparaten, der stark wachsenden Biopharmazeutika-Produktion sowie der Tiermedizin liegen, erklärte auch der scheidende Boehringer-Vorstandschef Andreas Barner auf der jährlichen Bilanzpressekonferenz am 19. April.

„Wir haben mit uns gerungen“

Das Bild von Boehringer in der Öffentlichkeit und in der Apotheke wurde bisher stark von den sehr bekannten OTC-Marken wie Thomapyrin®, Buscopan®, Mucosolvan® oder Dulcolax® mitgeprägt. Im Gespräch mit der AZ macht auch Hasenmaier keinen Hehl daraus, dass dem Familienunternehmen Boehringer der Abschied von der traditionsreichen Selbstmedikationssparte schwerfällt. „Ich habe unser CHC-Geschäft geliebt und ich habe lange dafür gekämpft“, so Hasenmaier. „Es ist ein Marken-Geschäft, und ein Marken-Geschäft ist hoch attraktiv für ein Familienunternehmen, denn Marken sind langlebig.“ Man habe sich mehrfach, aber letztlich vergebens um Zukäufe im OTC-Bereich bemüht – zuletzt als Merck USA sein Geschäft verkaufen wollte.

Letztendlich sei man vor der Frage gestanden, ob man mit zwei Unternehmensteilen – OTC und Tiergesundheit – weiterhin „im Mittelfeld ihrer Industrie“ um den Anschluss zur Spitze kämpfen wolle oder ob man einen globalen Champion kreiert. „Die Entscheidung war nicht einfach“, gibt Hasenmaier zu, bei aller rationaler Sinnhaftigkeit sei sie „emotional sehr schwer“ gewesen. „Wir haben mit dieser Entscheidung gerungen“, so Hasenmaier, sehe den Deal aber als „riesige Chance für beide Firmen, in ihrem Bereich ganz vorne mitzuspielen.“

Das ganze Interview lesen Sie in der aktuellen Ausgabe der Apotheker Zeitung (AZ).

0 Kommentare

Das Kommentieren ist aktuell nicht möglich.